Suurbritannias tagastavad fondivalitsejad investoritele kümneid miljoneid eurosid aktiivse fondijuhtimise eest võetud tasu, sest finantsjärelvalve leidis, et salaja juhiti fonde passiivselt. Better Finance märgib, et ka enamus Eestis tegutsevaid pankade pensionifonde võib olla tegelikult passiivselt juhitud.

Briti investorid saavad raha tagasi

Suurbritannia finantsjärelvalve on juba sundinud 64 fondivalitsejat tagastama inimestele kokku ligi 37 miljonit eurot. Samuti peavad fondivalitsejad muutma oma turundusmaterjalides reklaamitud väiteid aktiivsest juhtimisest, kui nende fondid tegelikkuses järgivad investeerimisel lähedalt võrdlusindekseid.

Teiste hulgas tunnistas hiljuti ka Lloyds Bank, üks Briti suurimaid fondivalitsejaid, et tagastas osa investoritelt võetud valitsemistasust.

Kapi-indeksifondid on levinud probleem

Varjatult passiivselt juhitud fondide ehk kapi-indeksifondide probleem on maailmas hästi teada. Ligi 4000 Eesti pensionikogujat ühendav Tuleva loodab, et suuremate riikide finantsjärelvalvete eeskujul astuvad peatselt ka Eesti Finantsinspektsioon ning Rahandusministeerium meie inimeste kaitseks välja.

2016. aastal avaldas Euroopa Väärtpaberiturujärelvalve (ESMA) uuringu, mille järgi ligi kuuendik turul pakutavatest fondidest on kapi-indeksifondid. Nii nimetatakse selliseid fonde, mille osakuhinna kõikumine sarnaneb kahtlaselt täpselt laialtlevinud turuindeksi liikumisega, aga mida investoritele reklaamitakse kui “aktiivselt juhitud” fonde.

ESMA on palunud Euroopa Liidu liikmesriikide finantsjärelvalvetel oma riikides tegutsevate kapi-indeksifondide probleemi lähemalt uurida ja eksitava info levitajad vastutusele võtta. Norra ja Rootsi finantsjärelvalved on juba teatanud, et ESMA uuringus kahtluse alla sattunud fondide seas oli muuhulgas Nordea, Swedbanki ja mitme teise fondivalitseja fonde.

Better Finance: enamus Eesti pensionifonde on tõenäoliselt passiivselt juhitud

Kas see puudutab ka Eestit? Euroopa investorite ja finantsteenuste kasutajate ühendus Better Finance leiab, et jah.

Eesti pensionifondidest lausa enamiku tulemused liiguvad käsikäes nende benchmark indeksitega ehk vastavate varaklasside turu keskmistega, seisab mullu avaldatud raportis. “See annab märku, et enamik fonde (välja arvatud LHV) on passiivselt juhitud,” kirjutab Better Finance. Enamiku all peab Better Finance niisiis silmas Swedbanki, SEB ja Luminori (varem Nordea) pensionifonde.

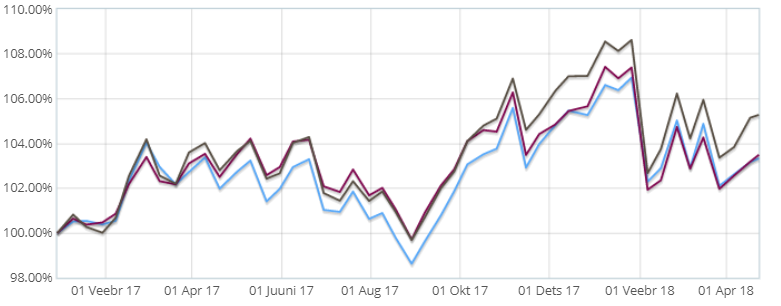

Miks selline kahtlus tekib? Võrdle ise – kui pensionifondi osaku hind kõigub koos indeksiga, võib karta, et see pole kokkusattumus. Pildil on kolme Eesti pensionifondi osaku puhasväärtuse graafik. Neist üks on indeksifond ja kaks reklaamivad ennast kui “aktiivselt juhitud” fonde.

Statistikud võivad välja arvutada, kui suur on tõenäosus, et kahe iga päev aktiivseid valikuid tegeva fondijuhi otsuste tulemusel portfelli sattunud väärtpaberite hinnad kõikusid juhtumisi täpselt samamoodi kui passiivselt juhitud indeksifondi portfell. Ja kui suur on tõenäosus, et kõrgema tasuga aktiivselt juhitud fondide tootlus jäi indeksifondi omast maha just umbes teenustasu vahe võrra?

Kuidas me teame, mis on pensionifondi toimeaine?

Pensionifondi, nagu teisi investeerimisfonde valides on pahatihti väga keeruline aru saada, mida fondijuht ikkagi sinu raha kasvatamiseks täpselt teeb.

Ravimipakend peab alati sisaldama toote brändi kõrval ka toimeaine nime. Peavalu puhul toob leevendust ikka kas 200, 400 või 600 milligrammi ibuprofeeni. Just selle info järgi saame valida parima hinnaga tableti, mis toimib. Lihtne: kümne 400 milligrammi sisaldava tableti eest ei ole mõtet maksta rohkem lihtsalt sellepärast, et pakend on punast värvi.

Pensionifondi “toimeaine” kindlaks määramine on oluliselt keerulisem. Fondivalitsejate reklaamid räägivad räägivad “kogemusest”, “kvaliteedist” või mõne minevikuperioodi tootlusest, mil just sellel fondil läks hästi. Prospektid loetlevad lehekülgede kaupa finantsinstrumente ja riike, kuhu fondivalitseja võib, aga ei pea investeerima. Kas ja kuidas need toimeained pensionifondi väärtust tulevikus kasvatavad, on ebaselge.

Mõnikord on abi fondivalitseja senise tegevuse aruannete lugemisest. Eriti siis, kui fondi osaku väärtus on viimasel ajal langenud, annavad fondijuhid väga konkreetseid põhjendusi – negatiivse tootluse põhjustas maailma väärtpaberiturgude üldine langus (1).

Eesti fondivalitsejate puhul tuleb tõdeda, et aktiivsele juhtimisele ei kulu just palju.

Aruandeid analüüsides tasub jälgida ka seda, millele fondivalitseja ise raha kulutab. Eesti fondivalitsejate puhul tuleb tõdeda, et aktiivsele juhtimisele ei kulu just palju.

Kuni kolmveerand kuludest moodustavad müügikulud ning emapangale tuluks makstav lõiv. Palkadele kulub kokku vähem kui 10% valitsemistasust – kas turuanalüüsiga tegelevad töötajad saavad hästi tillukest töötasu või neid lihtsalt pole? Teisisõnu, kui mõnele tegevusele raha ei kulu, siis kas võib olla, et selle tegevusega ei tegeleta?

Nii Euroopa ja Suurbritannia finantsjärelvalved kui ka Better Finance kahtlustavad paljude fondide puhul just viimast: suurel osal fondidest pole “toimeaineks” mitte fondijuhi valikud, vaid maailmaturu keskmine tootlus. Indeksifondid pakuvad just sedasama – ausalt ja avalikult. Ja mis peamine, odavalt. Sest kallima ravimireklaami lubadusi uskudes võidki tänu platseebo-efektile ennast paremini tunda, aga indeksit järgiva fondi puhul tähendab kõrgem tasu paratamatult kehvemat tulemust, olgu fondijuhi pilk turundusvoldiku fotol nii veenev kui tahes.

Mida see sinu jaoks tähendab?

Turu keskmine tootlus on tegelikult väga kvaliteetne toimeaine. Maailmas ei ole tõestust, et aktiivne fondijuhtimine suurendaks investori võimalusi saavutada paremaid tulemusi.

Enamik aktiivselt juhitud fonde jääb hoopis pikas plaanis passiivselt juhitud fondidele alla. Aga erandeid on ka: aktiivselt juhitud fondis on alati väike võimalus, et fondijuhi valikud toovad sulle keskmisest hoopis suurema tootluse. Passiivselt juhitud fondis tagatud turu keskmise lähedane tootlus – ei vähem ega rohkem, eeldusel et fondi kõrged tasud tootlust ära ei söö.

Siia ongi koer maetud. Kui “aktiivselt juhituna” reklaamitud pensionifond võtab sinult igal aastal rohkem tasu kui maksaksid ausas passiivselt juhitud fondis ehk indeksifondis, kaotad edumaa, mille indeksifondi madalad kulud sulle annavad.

Seega: maksa ainult selle eest, mis sinule väärtust loob. Fondijuhi tarkust kiitvate ja ilusat elu lubavate reklaamikampaaniate eest maksad sina, aga väärtust need sulle ei loo. Pankade omanikele makstava kasumiga on samamoodi. Vali nende pensionifondide seast, mille kogukulu ehk jooksvad kulud (valitsemistasu ja varjatud kulud kokku) ei ületa 0,5%.

Kuidas pensionifondi valida?

Tuleva lõid pensionikogujad ise, et luua endale ja teistele Eesti inimestele eeldused saada igast säästetud eurost tulevikus maksimaalset kasu. Käivitasime endi jaoks päris oma pensionifondid, mis on vanadest pankade fondidest kordades madalama tasuga. Lisaks teeme koostööd riigiasutustega, et seadused meid kõiki paremini kaitseksid, ja teeme teavitustööd, et kõik pensionikogujad saaksid iseseisvalt teha teadliku valiku.

Loe läbi lihtsad põhimõtted, mis aitavad valida sulle sobivaima teise samba pensionifondi. Klõpsa õigel nupul:

(1) Vaata näiteks Swedbank K3 fondi 2008. aasta aruannet või SEB Progressiivse Pensionfondi 2011. aasta aruannet. SEB: “Fondi varade hinnamuutuse ja selle kaudu fondiosaku puhasväärtuse peamiseks mõjutajaks on rahvusvaheliste finantsturgude kaudu arengud laiemalt maailmamajanduses ning ka kitsamalt fondi investeeringute sihtturgudel.”