“You can fool all the people some of the time, and some of the people all the time, but you cannot fool all the people all the time.” Abraham Lincoln

Meile Eestis said madalate kuludega indeksifondid kättesaadavaks alles hiljuti. Aga maailmas läheb juba enamus enda tuleviku tarbeks raha koguvate inimeste uutest sissemaksetest just sellistesse fondidesse.

Miks? Sest passiivne, indeksit järgiv strateegia loob pensioniks koguvale investorile kõige paremad eeldused vara kasvatamiseks.

Miks pangad madalate kuludega fonde ei armasta?

Ajaleht Postimees kirjutas, et LHV pensionifondid kaotasid kohe pärast meie fondide käivitamist poole aastaga Tulevale rohkem kui 1000 klienti.

Just LHV juhid olid need, kellele Tuleva eestvedaja Tõnu veel enne meie ühise ettevõtte sündi oma ideest rääkis. Ta uuris, kas LHV ei tahaks ise tuua turule madalate kuludega indeksifondi, sest see annaks klientidele pikas plaanis palju parema tulemuse. Ei saa madalate kuludega fondi teha – reklaam ja müük on liiga kallis, ütlesid LHV juhid. Paremat fondi ostaks äkki inimesed ilma müügimeeste armeetagi, arvas Tõnu. No võibolla tõesti, aga LHV-le tundus tol ajal siiski halb plaan tuua turule hea ja soodne konkurent, mis ampsaks ära kallite fondide turu.

On vahva, et lõpuks tegid ka pangad Tuleva eeskujul oma indeksifondid. Miks aga kaubanduskeskustes ja pangakontorites kliente jahtivad müügimehed ja -naised neid sulle ei paku? Miks need kodulehtedel nii raskesti leitavad on? Miks püüavad pankade fondivalitsejad jätta muljet, et indeksifondid on kuidagi riskantsemad või mõeldud edasi jõudnud investorile, samal ajal kui Eesti rahatarkuse jagajad ja maailma investeerimisgurud räägivad risti vastupidist?

Sellepärast, et pankadele on kasulik ja kasumlik, kui sa kogud pensioni edasi vanas, kõrge tasuga fondis. Samas sinu jaoks on nende fondide tulemused olnud vähemalt seni silmapaistvalt halvad.

Pole juhus, et Eesti pankade pensionifondid on arenenud riikides korraga ühed kallimad ja kehvemad

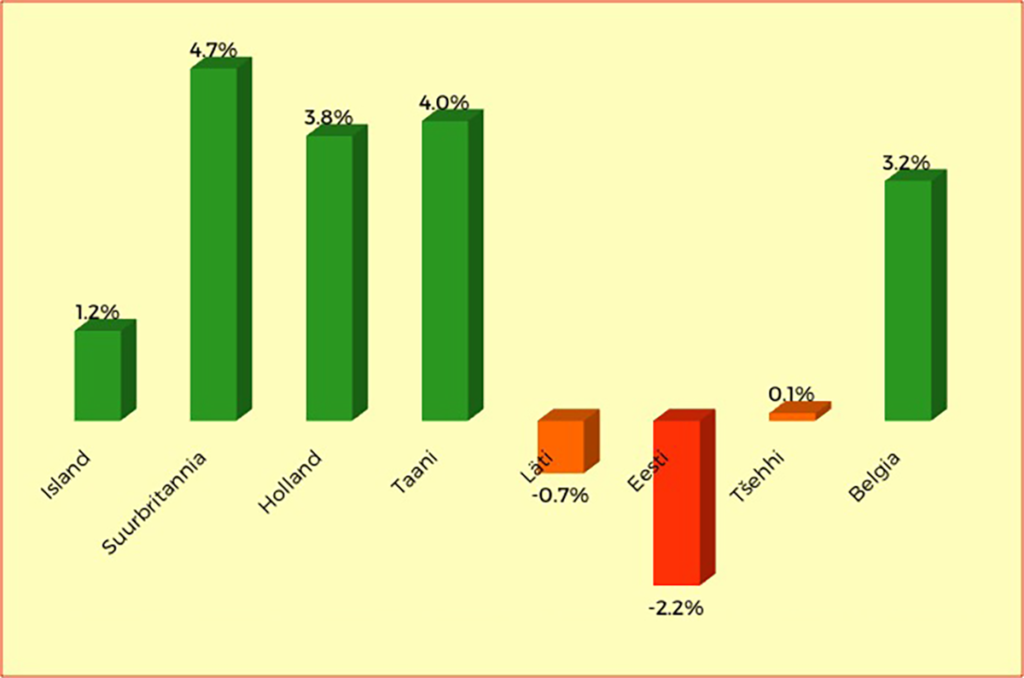

Pole kokkusattumus, et Eesti pankade pensionifondid on aastaid olnud arenenud riikide ühed kallimad ja samal ajal kehvemad. Maailma juhtivad majandusteadlased ja analüütikud on leidnud väärtpaberiturgude statistikat vaadeldes, et on ainult üks tõsiseltvõetav näitaja, mis käib pikas plaanis käsikäes fondi tulemustega: fondi kulud. Mida madalamad kulud, seda paremad eeldused on sul selleks, et saavutada oma varale pensioniks hea tootlus. Ja vastupidi: mida kõrgemad kulud, seda kehvem tulemus.

Samas fondivalitseja jaoks kehtib vastupidine reegel: mida kõrgem valitsemistasu, seda rohkem teenib ta sinu varalt kasumit. Ja mida madalam valitsemistasu, seda pisem on kasumimarginaal.

Kuidas sai Tuleva teha nii palju soodsamad fondid?

Sulle võib tulla üllatusena, et suurem osa aktiivselt juhitud pensionifondide valitsemistasust ei kulu heade investeerimisobjektide otsimisele ega turuanalüüsile. Kuhu see siis läheb? Enamuse sinu varalt võetavast lõivust maksavad fondivalitsejad oma emafirmadele. Raha läheb pankadele – otse kasumiks või siis müügi-, administreerimis- ja juhtimislepingutega. Mäletad laia naeratusega poisse ja tüdrukuid, kes sulle kaubanduskeskuses järgi jooksid? Nägid telereklaami kuldsest pensionist? Logosid spordivõistlustel? Need lõbud maksad sina fondi kliendina oma taskust kinni.

Sellised kulud ei lisa meile, pensionikogujatele, väärtust. Luues fondivalitseja, mille omanikud on pensionikogujad ise, ning viies reklaami- ja müügikulud miinimumini, saimegi teha teha fondi, mille valitsemistasu on Eesti keskmisest kolm korda madalam. No et Tuleva saaks elujõuliseks, läks vaja ka vabatahtlikku, missioonist kantud tööd, mida asutajad ja liikmed hea meelega meie kõigi jaoks panustanud on ja panustavad edaspidigi.

Tuleva alustas 3000 inimese pensionivara valitsemisega. Iga pensionifondi eest hoolitsemisel on püsikulud, mis fondi mahu kasvades proportsionaalselt kahanevad. Seega, mida rohkem inimesi toob oma vara Tuleva pensionifondi, seda odavamalt saame oma vara eest hoolitseda. Teisisõnu: kui Tuleva fondid kasvavad, langeb ka valitsemistasu.

Tuleva ei ole tavaline teenusepakkuja. Tuleva asutajad on inimesed, kes otsustasid pankadest vahemehed kõrvale jätta ja käivitada sellised pensionifondid, kus nad ise raha koguda tahaksid. Nüüd kogumegi pensioniks koos. Erinevalt pankadest ei küsi me, kui kõrget valitsemistasu oleks võimalik võtta. Me küsime, kui madalat tasu saab võtta, et meie ühine fondivalitseja seejuures jätkusuutlik oleks.

Milline fond sulle sobib?

Kui sul on veel pensionini aega vähemalt kümme aastat, on sulle mõeldud Tuleva Maailma Aktsiate Pensionifond. Kui sul on pensionini jäänud vaid mõni aasta, siis võib sulle paremini sobida Tuleva Maailma Võlakirjade Fond. Kui sul on pensionini jäänud 5 – 10 aastat, soovitab “Rikkaks saamise õpiku” autor Jaak Roosaare jagada pensionivara nende kahe fondi vahel.

95 000 kiirest reageerijast, kes täna koguvad madalate kuludega pensionifondis, üle veerandi kogub Tulevas (uuendatud 18.07.2022). Aga ligi 700 000 Eesti inimese raha on ikka veel vanades ja kallites panga fondides. Loodame, et Abraham Lincolnil oli õigus (you can’t fool all of the people all of the time) ja ka nemad leiavad peatselt tee madalate kuludega fondidesse.

Meie eesmärk ongi, et võimalikult paljudel Eesti inimestel oleks tulevikus paremad eeldused pensionivara kasvatamiseks kui seni on olnud. Kui sulle Tuleva miskipärast ei sobi, kaalu kõrge valitsemistasuga fondi vahetamist Swedbanki, LHV või SEB indeksifondi vastu. Seejuures pea meeles, et fondi valides teed tahes või tahtmata ühe valiku veel. Panga fondis toetad oma rahaga müügiesindajate armeede palkamist. Tuues kogumispensioni Tulevasse, aitad kaasa, et inimeste oma pensionifondi kulud langeksid meie kõigi jaoks.

Siin on sulle juhend, mille abil saad netipangas fondivahetuse tehtud 5 minutiga. See ei maksa sulle midagi – hakkad hoopis kohe tänu madalamale tasule kokku hoidma. Tuleva liikmetega koos võivad pensionit koguda kõik Eesti inimesed. Kui tahad olla mitte ainult meie klient, vaid Tuleva kaasomanik, tule ka liikmeks!

Millest lähtus fondivalikul Naisinvestorite klubi ja Investeerimisraadio eestvedaja ning Tuleva fondivalitseja nõukogu esimees Kristi Saare?

Kristi: “Mina kogun pensionit Tuleva Maailma Aktsiate pensionifondis. Fondi valimine oli minu jaoks lihtne. Kolm olulist asja, mille põhjal mina oma otsuse tegin:

Esiteks, olen veel päris noor, seega tasub mul võtta rohkem riski, sest see tähendab ka suuremat tootlusootust. Pensionifondide maailmas tähendab see seda, et valid fondi, kus on võimalikult suur aktsiate osakaal. Enne minu pensionile minekut jõuavad turud üles-alla päris palju käia aga, lühiajalised muutused ei ole mulle olulised, sest kogun pensioniks veel kümneid aastaid.

Teiseks, ei ole mõtet ühegi teenuse eest üle maksta, ka mitte pensioni kogumise eest! Investeerimisel on väga oluliseks komponendiks alati teenustasud, sest mida rohkem sa tasudeks ära maksad, seda vähem jääb sulle investeerimiseks raha alles, ning mida väiksem on algne investeering, seda väiksem on ka lõpptulemus. Lisaks näitab statistika, turuanalüüsid ja eksperdid, et madalate tasude mõju on väga suur, pikas plaanis säästan madalate tasudega tõenäoliselt lausa kümneid tuhandeid eurosid!

Kolmandaks, investeerimist tuleb võtta rahulikult ja hajutada riske ning lasta turgudel teha oma töö. Indeksfondis on minu pensioniraha jaotatud maailma parimate ja suurimate ettevõtete aktsiate ning võlakirjade vahel, ning ajutised kõikumised ühes või teises suunas ei ole põhjuseks, miks muret tunda. Ükski aktiivne fondijuht pole Eestis suutnud turgude keskmisest paremat tulemust saavutada. Kui turgudel on seis parajasti kehv, siis mulle kui investorile on see justkui allahindlus – saan sama raha eest rohkem osakuid.

Pikas plaanis usun, et mu raha kasvab Tuleva Maailma Aktsiate Pensionifondis edukalt. Peamine on olla ise rahulik ja mitte turukõikumistele tähelepanu pöörata, müügipoistest mööda kõndida ja usaldada pikaajalist investeerimisteadmist.”